由中國物流與采購聯合會調查、發布的2020年5月份中國大宗商品指數(CBMI)為105.9%,較上月回升1.5個百分點。各分項指數中,供應指數和銷售指數雙雙回升,庫存指數繼續下跌。從指數的變化情況來看,本月指數止跌反彈,且供需雙側聯動回升,特別是需求端回升力度強于供應端,需求的增量令市場庫存壓力持續緩解,行業預期持續向好,采購、生產等經營活動積極,5月份國內大宗商品市場表現符合我們前期預判的“供需雙旺、穩中向好”特征。

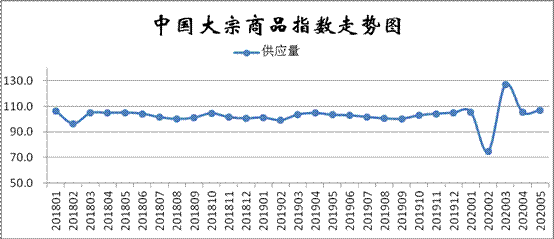

一、商品供應繼續增加

2020年5月份,大宗商品供應指數止跌反彈至107.0%,較上月回升1.8個百分點,顯示在政策保駕護航下,當前國內經濟加速復蘇,生產企業對后市預期良好,生產積極性大幅提高,導致國內大宗商品市場供應量繼續增加。從各主要商品來看,本月各類商品供應量較上月均有所增加,且除化工供應量增速略有減緩外,其余品種均呈現增速加快的格局。

1、鋼市供應量有所回升

2020年5月份,鋼鐵供應量較上月增長8.6%,增速加快2.5個百分點。5月份以來,鋼廠生產在前期復工復產的基礎上繼續加快回升,5月份鋼鐵行業PMI生產指數為56.4%,較上月上升3.0個百分點。據中鋼協統計,本月重點統計鋼鐵企業累計平均日產粗鋼206.60萬噸,環比增長6.39%、同比增長1.18%。隨著國內鋼廠產能持續攀升,供給壓力逐步增大。據統計,目前國內主要鋼廠高爐煉鐵產能利用率突破90%,創年內新高,而北方限產政策存在變數,后期粗鋼維持高產量將是大概率事件。預計6份供給壓力難以減弱。

2、鐵礦石供應量持續增加

2020年5月份,鐵礦石供應量較上月增長5.6%,增速加快1.7個百分點,顯示隨著國內復工復產全面加快,以及到港持續增加,當前鐵礦石供應量持續增加,供應壓力開始加大。從市場的供應情況來看,國內市場方面,Mysteel預估國內5月鐵精粉產量2365萬噸,環比四月份增加92萬噸,同比增加48萬噸。整個5月份,礦山產能利用率延續四月份以來的上漲趨勢.截至目前,礦山產能利用率已連續14周增漲,5月底礦山產能利用率67.28%創近兩年新高,后期仍有增長空間。鐵礦石進口方面,5月份鐵礦石到港量持續回升。截至5月27日,Mysteel統計中國鐵礦石5月到港總量9098萬噸(剩余4天按照日均折算),環比四月增加194萬噸。其中澳洲到港總量6761萬噸,巴西到港總量1540萬噸,非主流礦到港797萬噸。增量主要來自于澳礦和巴西礦,澳洲、巴西因前期發運量整體在較高位置上波動,因此中國5月到港量環比四月有小幅增量,澳礦到港環比4月增加94萬噸,巴西礦到港環比4月增加167萬噸。進入6月份,BHP以及FMG財年沖量,力拓以及VALE發運逐步恢復,國內礦在高利潤刺激下產能利用率也將進一步提升,預計整體供應量將會繼續增加。

3、煤炭供應量持續增加

2020年5月份,煤炭供應量較上月增長4.2%,增速加快2.0個百分點。從市場供應情況來看,隨著全國復工復產的全面推進,煤炭需求旺盛,煤企生產熱情高漲,產量的增長導致市場供應持續增加。不過,因為全國“兩會”在5月下旬召開,5月份各主產區安全監管紛紛有所加強,部分安全保障程度較低的煤礦被要求暫時停產,各地有關部門也紛紛加強了煤管票管控,煤礦超產受到一定抑制,主產區煤炭供應短期有所收縮,市場供應量增速受限。進入6月份,預計國內煤炭產量或會有所回升,進而增加市場供應量。目前,煤炭產能總體上是充裕的,而且煤礦生產仍有不錯利潤,“兩會”已經結束,主產區煤礦安全監管以及對煤管票的管控存在放松可能,這可能會導致6月份國內煤炭產量有所回升。但是,有一點還是要注意,就是內蒙古開展的倒查20年涉煤腐敗。今年2月28日,內蒙古召開了煤炭資源領域違規違法問題專項整治工作動員部署會議,決定對20年內煤炭領域的違法違規問題進行徹查。到目前為止已有十幾人被查,包括已退休多年的原鄂爾多斯煤炭局局長郭成信。雖然到目前為止,內蒙古煤炭領域整治對煤炭產量的影響并不大,但市場的擔心始終存在。另外,預計5、6月份煤炭進口量會有所回落。一方面,4月份國內外煤價雙雙大幅下跌,為了降低市場風險,貿易商對進口煤采購需求有所減弱,另一方面,今年前四個月煤炭進口量同比大幅增長,部分關區下轄港口全年進口額度已經所剩無幾,也在一定程度上導致對進口煤采購趨于謹慎。據了解,4月下旬至5月中旬,每周發往中國的海運進口煤數量較今年前期周均減少約90萬噸。因此,6月份進口煤給國內沿海市場帶來的壓力可能會有所減輕。

4、成品油供應增速加快

2020年5月份,成品油供應量較上月增長4.2%,增速較上月加快1.4個百分點,顯示隨著部分企業常減壓裝置開工,市場供應量有所增加。從市場供應情況來看,2020年4月國內汽油產量為1004.0萬噸,環比增加6.5%,同比減少13.3%。國內柴油產量為1338.6萬噸,環比增加8.1%,同比增加1.4%。進入6月份,武漢石化、大港石化、大連石化、鎮海煉化以及玉門石化共計4300萬噸/年常減壓裝置繼續處于檢修狀態。時至6月下旬,武漢石化500萬噸/年常減壓裝置、天津石化1250萬噸/年常減壓裝置和鎮海煉化800萬噸/年常減壓裝置將開工,但開工后加工負荷有待恢復,原油加工量提升有限。撫順石化1150萬噸/年常減壓裝置將在月末停工檢修。預計2020年6月國內煉廠原油加工量難有明顯增加,屆時汽柴油產量均受影響,市場供應量明顯增加的可能性較低,供應壓力增長有限。

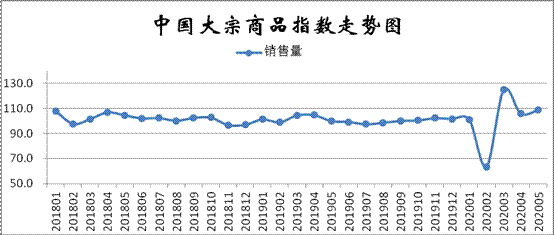

二、商品銷售增速加快

2020年5月份,大宗商品銷售指數止跌反彈,當月較上月回升2.7個百分點,至108.6%,顯示下游行業復蘇跡象明顯,市場需求表現積極,各商品成交量持續增長。各主要商品中,除汽車銷售增速略有減緩外,其余商品銷售增速均呈現加快態勢。

1、鋼鐵需求良好

2020年5月份,鋼鐵銷售量較上月大幅增加10.3%,增速加快2.7個百分點。從市場情況來看,在政策大力推動下,各地新開工項目增加,5月份,鋼鐵需求端表現依然搶眼。5月份,鋼鐵行業PMI新訂單指數為52.9%,較上月上升13個百分點。據上海卓鋼鏈了解,當前國內終端需求向好,尤其華東、華南地區表現較為突出,區域間資源流動也更傾向于這兩個地區。從監測的滬市終端線螺采購數據來看,5月份終端日均采購量環比繼續上升13.5%,延續之前的上升態勢。進入6月份以后,南方地區將迎來一年一度的梅雨季節,屆時需求端或將受到一定影響。考慮到在宏觀政策提振下,新基建及房地產需求仍有新的增長,預計6月份需求仍將保持一定韌性,這會對鋼價帶來一定支撐。

2、鐵礦石銷售狀況良好

2020年5月份,鐵礦石銷售指數止跌反彈至107.7%,較上月回升2.9個百分點。從市場情況來看,當前國內鋼廠利潤尚可,開工熱情高漲,鐵礦石需求狀況保持良好。5月份鋼鐵行業PMI采購量指數為51.0%,較上月上升2.2個百分點,重回擴張區間。5月份,國內鋼廠鐵水產量進一步上漲,鐵水產量已經連續四個月上漲,達到近兩年新高位置。Mysteel統計5月份247家樣本鋼廠鐵水產量7456.2萬噸,環比增加747.4萬噸。鐵水增量主要是由于高爐復產以及利潤好轉后的提產引起的。從區域來看,主要復產區域集中在華北及華東區域,兩區域日均鐵水產量分別增加263.09萬噸、116.69萬噸;其他區域鐵水產量同樣因為復產有部分增量,但是增量較小。據了解,目前已經有個別鋼廠通過增加面包鐵以及高品位礦提高高爐利用系數,增加額外的鐵水產出,在鋼廠利潤長期存在的情況下,鋼廠鐵水產量將維持高位。展望6月份,鐵礦石需求量有望維持高位。6月底之前,有23座高爐計劃復產,新增日均鐵水產量約7.03萬噸。且當前鋼廠仍有200元/噸的盈利空間,主動減產可能減小。但是需要關注唐山限產政策的執行情況,可能會對區域的生產產生影響。

3、煤炭市場需求明顯增長

2020年5月份,煤炭市場銷售量較上月增加5.1%,增速加快4.3個百分點,顯示隨著氣溫不斷回升,工業企業加速復產,電力需求增加,發電量提升,對煤炭的需求呈現增長態勢,市場銷售狀況良好。進入5月份,沿海電廠電煤日耗突然同比由降轉增,而且增幅持續較大,市場情緒逐步改善,在前期去庫后,下游用戶采購需求明顯回升。一方面,因為經濟本身從疫情影響中逐步恢復,用電需求逐步回升,另一方面,進入5月份之后,江南、華南地區氣溫多數時間偏高,而降水偏少,導致用電需求增加的同時,水電出力相對偏弱,火電需求相對增加。5月份之前,五大電沿海電廠日耗同時多數時間呈同比下降態勢,5月4日開始,同比徹底由降轉增,而且增幅快速擴大.5月6日至28日,平均同比增幅達到20%以上。據卓創監測數據顯示,截至5月22日,沿海六大電煤煤炭日耗為67.54萬噸,與5月初相比增加14.35萬噸,增幅為27%。沿海電廠日耗同比增幅快速擴大,在很大程度上提振了市場情緒,下游用戶采購積極性明顯好轉。5月份環渤海港口日均煤炭發運量超過180萬噸,較4月份日均增加接近45萬噸。進入6月份,工業企業進入全面復產復工狀態,再加上氣溫回升,煤炭需求開始集中釋放,電廠仍積極采購以應對夏季用煤高峰,預計煤炭消費量將會繼續增加。

4、成品油終端銷售有所恢復

2020年5月份,成品油銷售量較上月增長7.3%,增速較上月加快1.9個百分點,顯示市場終端需求有所恢復。從市場情況來看,5月份以來,國內汽柴油需求進一步恢復,尤其是時至下旬,氣溫逐漸升高以及各地陸續公布完整的開學時間表,汽油終端需求看好,市場備貨明顯增加。此外,隨著基建投資加快,柴油需求也在不斷增加。進入6月份,國內成品油終端需求將繼續有序恢復,特別是隨著復工復產的持續進行,加之夏收全面開始,汽柴油需求依舊看好。

5、汽車銷售增速下滑

2020年5月份,汽車市場銷售量較上月增長5.9%,但增速較上月減緩1.4個百分點。從市場情況來看,五一期間,大幅度的降價促銷活動和政策紅利的釋放帶動了客流量及銷量的回升,同時也透支了市場需求,下半月市場表現不強,銷量走勢放緩,導致本月銷售量增速較上月有所放緩。據中國汽車流通協會數據顯示,2020年5月份汽車消費指數為63.0,較上月回落4.6個百分點。進入6月份,隨著疫情穩定后,國內消費市場逐漸恢復,學校開學,生產生活恢復正常,可能會帶來一部分家庭用車需求的釋放。同時,國家及地方出臺有關促消費的政策,汽車經銷商促銷力度加大,刺激汽車消費;此外一些城市的線下車展活動也會拉動部分汽車消費。但整體上看,6月份為汽車市場傳統淡季,疫情期間受到抑制的需求在4、5月基本釋放,加之居民在疫情期間形成較強風險意識,可能降低汽車消費意愿。疫情之后,消費者對于大宗商品的消費趨于保守,對于汽車的選購更加慎重。這些因素對汽車市場的恢復增長將造成一定的影響。綜上所述,預計6月份汽車銷量較5月份或將出現下降趨勢。

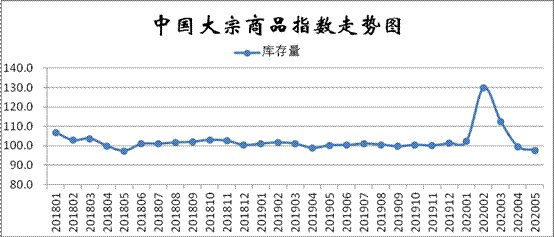

三、商品庫存繼續下降

2020年5月份,大宗商品庫存指數為97.7%,指數連續兩個月呈現下跌趨勢,并跌至2018年6月份以來的最低水平,顯示由于近期國內大宗商品市場供需兩旺,供求關系明顯改善,商品庫存持續減少,市場庫存壓力繼續緩解。各主要商品中,鋼鐵、鐵礦石、原煤、成品油和有色金屬庫存減少,化工和汽車庫存量雖較上月有所增長,但增速均出現減緩。

1、鋼市產成品去庫存加快

2020年5月份,鋼鐵庫存指數為96.1%,較上月下跌1.2個百分點,為近六個月以來的最低。從該指數的變化情況來看,5月份以來,受需求回暖帶動,鋼鐵市場去庫存速度有所加快。5月份鋼鐵行業PMI產成品庫存指數為29.2%,較上月下降9.6個百分點。據中鋼協統計,截止到5月中旬末,重點統計鋼鐵企業鋼材庫存量1488.33萬噸,環比減少253.7萬噸。但值得關注的是,當前鋼廠庫存整體仍處于高位,5月中旬末庫存量比年初增加535.08萬噸,增幅達56.1%,去庫存壓力仍然較大。與此同時,社會庫存也有所下降。據西本新干線監測庫存數據顯示,截至5月29日,國內主要鋼材品種庫存總量為1562.24萬噸,較4月末下降320.6萬噸,降幅17%。其中螺紋、線材、熱軋、冷軋、中板庫存分別為804.15萬噸、236.64萬噸、292.06萬噸、129.15萬噸和100.24萬噸。本月國內五大鋼材品種庫存皆有下降,其中螺紋鋼、線材降幅較上月有所收窄。

2、鐵礦石庫存開始下降

2020年5月份,鐵礦石庫存指數為98.1%,為2019年6月份以來的最低水平,且時隔三個月后再度呈現下降格局,顯示當前鐵礦石市場需求旺盛,供需格局明顯改善。從市場情況來看,5月份,港口鐵礦石庫存總體持續呈現“去庫存”狀態。截至5月28日,Mysteel統計全國45港港口庫存10785萬噸,環比月初減少613萬噸,目前處于絕對低位。分國別來看,巴西礦2193萬噸,環比月初去庫452萬噸,減幅較大;澳礦庫存6101萬噸,環比月初去庫272萬噸;除澳巴庫存2490萬噸,環比月初累庫111萬噸。庫存結構來看,貿易礦庫存5208萬噸,環比月初去庫155萬噸。

3、煤炭市場繼續去庫存

2020年5月份,煤炭庫存量較上月減少2.8%,連續兩個月呈現下降趨勢。從市場情況來看,受大秦鐵路檢修、煤炭調入量減少以及調出量增多及兩會期間產地煤礦限產等因素的影響,北方港口煤炭庫存繼續下滑,以秦皇島港口為例,截至5月22日庫存跌破400萬噸降至392萬噸,跟5月初相比降幅為29.4%。目前港口庫存處于偏低水平,可供流通資源較少,目前船等貨現象較為嚴重。進入6月份,在港口煤價大幅回升導致發運基本理順后,再加上大秦鐵路檢修結束,環渤海港口煤炭調入量具備了回升的基礎,預計沿海地區內貿煤供應將會增加。

4、汽車庫存增速繼續下滑

2020年5月份,汽車庫存量較上月增長2.9%,但增速較上月減緩1.8個百分點,連續三個月呈現減緩格局,顯示隨著國內抗擊疫情形勢的持續好轉,以及中央及地方政府一系列利好刺激政策的推出,使得汽車行業產銷繼續保持回暖趨勢,令市場庫存增速持續下滑。據中國汽車流通協會最新發布的數據顯示,2020年5月份汽車經銷商庫存預警指數為54.2%,環比下降4.6個百分點,同比上升0.4個百分點,庫存預警指數位于榮枯線之上。近期隨著疫情對汽車市場影響的消退,被抑制的需求釋放將逐漸減弱,北京車展延期、新車上市發布節奏稍慢,今年6月份市場將面臨較大壓力,預計銷量呈下跌趨勢,進而導致汽車市場庫存繼續上升。

綜合來看,5月份,國內大宗商品市場形勢良好,供需兩旺,特別是消費端增速快于供應端,市場供應壓力得到有效的緩解。進入6月份,長江中下游地區將迎來梅雨季節,區域需求將進入傳統淡季,市場格局或由“供需雙旺”逐步向“供強需弱”轉化。加之受海外疫情影響,系統性風險仍不容忽視,也將繼續影響國內商品出口,大宗商品市場繼續向好的推動力在削弱,市場存在下行壓力。不過,當前國內復工復產持續推進,宏觀經濟加快好轉,5月份制造業PMI保持在50%以上,經濟保持恢復性增長勢頭。隨著悲觀情緒的緩和以及國內政策加碼,市場信心將迎來修復,加之各地限產政策的實施,供給層面預計會有所減少,此外,多部委密集批復和推進大型基建項目,需求端長期來看仍有增量,也將為市場提供一定的支撐。

1、國內復工復產持續推進,經濟數據好轉

隨著復工復產的有序推進和逆周期政策的發力,我國的生產和投資恢復良好,4月份各項經濟金融數據均有不同程度改善。4月規模以上工業增加值同比增速由負轉正,尤其是制造業增加值增速大幅提升;1-4月固定資產投資增速-10.3%,較前值降幅繼續收窄,房地產投資韌性尚可,制造業投資中高端制造業成為支撐,而基建投資在政策的支持下一直保持較高的反彈幅度,消費在刺激政策下有所回暖。在積極的貨幣政策環境下,社融、信貸數據持續改善且信貸結構亦有改善,隨著國內CPI進入下行通道,我國貨幣政策獲得更多的空間,為應對經濟下行壓力,后續政策的逆周期調節力度或將繼續加碼。

中國物流與采購聯合會、國家統計局服務業調查中心發布的2020年5月份中國制造業采購經理指數(PMI)為50.6%,較上月小幅下降0.2個百分點,保持在50%以上,經濟保持恢復性增長勢頭。從分項指數來看,市場需求保持回升,企業復產保持穩定,勢頭稍有放緩,就業活動也相對穩定。新動能保持較快恢復勢頭,大型企業繼續保持較好支撐作用,企業對后市預期趨升。

2、系統性風險仍不容忽視

當前大宗商品市場面臨的系統性風險仍不容忽視。目前全球新冠肺炎確診病例超過600萬例,其中美國確診病例超過180萬。海外疫情仍在擴散,市場情緒仍將受到影響。具體來看,歐美新增確診人數下降,正在準備重啟經濟,市場悲觀情緒有一定的改善,不過對經濟的沖擊在二季度還將體現。美國4月ISM制造業創2009年4月來新低,失業人數超過3000萬人,日本的緊急狀態延長至5月31日,對大宗商品市場的整體影響偏空。另一方面,原油市場不確定性較大,雖然OPEC+達成減產協議,自5月1日起開始實施,但各國執行的決心尚未知,另外全球儲油設施的飽和狀態和地緣政治風險的不確定性,都會加劇油價波動,從而對大宗商品價格有一定的引導作用。在全球經濟衰退和通縮預期下,大宗商品市場難以出現明顯上行格局,商品價格大幅反彈的難度極高。

3、供應端或有收縮

從供應端來看,目前多地環保政策趨嚴,鋼廠生產增速或有回落。近日唐山市印發了《唐山市6月份空氣質量強化保障方案》,要求6月內執行減排停限產,并對減排標準、減排比率、減排企業等提出了詳細要求,6月份唐山鋼材產量預計減少。此外,山東、山西、河北武安等地環保限產政策再度趨嚴。受此影響,預計6月鋼廠生產增速將趨于回落。

隨著疫情向發展中國家和新興市場轉移,對有色金屬的影響逐漸由需求端轉移到供應端,要時刻關注主要礦產國的政策變動。國內有色金屬自給率較低,進口占比較大,尤其是銅鎳表現的尤為明顯,若礦石生產及運輸持續受到影響,國內供應將向緊缺轉變。根據前期的政策,礦山的封鎖期一般在兩周左右,在5月中旬基本恢復正常,后期供應端的影響將會減弱。另外,前期受到阻滯的原料運輸在5月有所體現,二季度冶煉廠的檢修或將增加,中間產品(精煉銅、精煉鎳、電解鋁等)產出或有一定幅度的下滑。

4、需求端仍有增量

從需求端來看,雖然一季度受疫情沖擊,國內房地產投資增速下滑到-20%左右,但是4月份以來,國內生產活動已基本恢復正常,建筑行業也在積極趕工,對大宗商品的需求也將增加。同時,為了交付前期訂單,近期下游企業有趕工需求。5月份以來,基建方面,多部委密集批復和推進大型基建項目,月內政府報告也提出重點支持“兩新一重”建設,即加強交通、水利等重大工程建設,加強新基建的建設,新老基建預計將引致大量鋼材需求。房地產市場方面,1-4月份,受疫情影響,房地產開發投資同比下降3.3%,但降幅比1-3月份收窄4.4個百分點;1-4月房屋新開工面積下降18.4%,降幅收窄8.8個百分點;房地產開發企業土地購置面積比同比下降12.0%,降幅比1-3月份收窄10.6個百分點;土地成交價款1699億元,增長6.9%,1-3月份為下降18.1%。綜合來看,房地產企業在疫情受控后逐步恢復,對鋼鐵等上游行業也形成一定支撐。而且“兩新一重”建設其中“一新”就是加強新型城鎮化建設,未來房地產開工面積或將回升,為大宗商品市場需求提供支撐。

不過,家電行業雖然也有一定的改善,但出口占比較大,外需受抑較為嚴重,內需帶動又比較有限,形勢不太樂觀。商務部表示,當前外貿企業面臨在手訂單取消或延期、新訂單減少、國際物流受阻等不利因素影響。汽車行業也不太樂觀,產銷嚴重受抑。近期發改委等多個部門出臺多項政策鼓勵汽車消費,尤其是對新能源汽車補貼力度較大,政策的刺激效應還需持續觀察。

轉自《中國物流與采購網》